Немецкий автоконцерн Volkswagen приобрёл 49,9% акций Porsche. Сумма сделки составила 3,9 млрд евро, говорится в пресс-релизе Volkswagen. Компания также подтвердила свое намерение полностью завершить объединение с Porsche в 2011г. Акционеры Volkswagen одобрили предложение наблюдательного совета и совета директоров компании о выпуске 135 млн неголосующих привилегированных акций для финансирования сделки по объединению с Porsche. В 2011г. Volkswagen планирует приобрести холдинговую компанию Porsche Automobil Holding SE, что приведет к созданию интегрированной группы, владеющей 10 автомобильными брендами.

А начиналась эта история совсем по другому. Изначально Porsche готовился приобрести Volkswagen, и сделал для этого не мало. Но обо всём по порядку:

Необычный рост

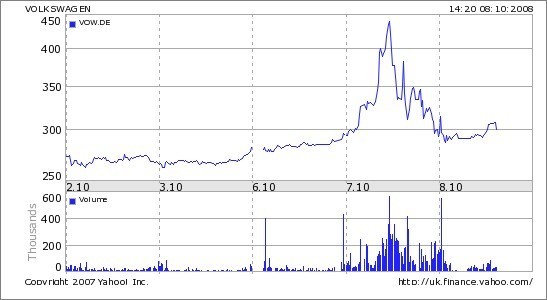

История началась чуть более года назад. И её начало в скупке акций Volkswagen. Если вы посмотрите на их график, то сильно удивитесь: солидная немецкая корпорация показала в течение дня сначала рост почти на 50%, а потом такое же падение, а закончила торги в небольшом минусе. На пике цены немецкий концерн обошёл по капитализации японскую Toyota — крупнейшего в мире автопроизводителя. Что же это было?

Ответ простой: шортокрыл. Это не животное и не птица такая, это иногда встречающаяся ситуация на фондовом рынке. По-английски она называется short squeeze. Суть в том, что кто-то, долго игравший против акций Volkswagen (продававший взятые в долг акции в надежде откупить их потом дешевле), был вынужден одномоментно закрыть свои короткие позиции, то есть купить огромное количество акций компании. Желающих продавать такой объём по таким низким ценам нашлось мало, поэтому цена начала резко расти. Другие игроки, «стоявшие в шортах» тоже начали фиксировать — кто убытки, а кто и прибыль — у них просто срабатывали автоматические стоп-приказы, загоняя акции Volkswagen ещё выше.

Получилось что-то вроде проскальзывания — покупатель вынужден предлагать всё более высокую цену, а встречных предложений (о продаже) — нет. В результате график цены идёт почти вертикально вверх. До тех пор, пока у кого-то из владельцев акций не выдержат нервы и он не начнёт продавать по совершенно безумным по нынешним временам ценам.

Собеседники Bloomberg’а, который и рассказал эту историю, говорят, что убийцей шортистов мог стать Lehman Brothers, вынужденный закрывать позиции в рамках своего банкротства. Именно этот инвестбанк был одним из главных владельцев акций Volkswagen, которые он давал в долг другим банкам, а те — своим клиентам, игравшим на понижение. В рамках ликвидации своих позиций после краха, Lehman потребовал возврата отданных в кредит акций, которые были давно проданы в ходе игры на понижение. Клиентам банков пришлось срочно выкупать акции с рынка, за ними были вынуждены последовать другие спекулянты, что и привело к резкому росту котировок.

Естественно, никакого объективного основания для такого роста не было. Поэтому, когда стало понятно, что акции дошли до пика, их начали активно распродавать. Кто-то продавал свои, кто-то снова открывал шорт-позиции, беря в долг акции теперь уже не у Lehman’а, а у кого-то другого. Поэтому цена быстро вернулась к нормальным показателям, с которых день и начинался.

Виновник роста

Оказывается, безумные скачки капитализации VW были не случайными. Их устроил основной акционер концерна — небезызвестная компания Porsche (точнее Porsche Automobil Holding SE). История эта сегодня описывается в нескольких газетах и блогах, я же попробую собрать наиболее полное и понятное объяснение произошедшему.

Итак, как теперь стало известно, Porsche в течение нескольких месяцев активно собирала акции Volkswagen, не показывая этого в полной мере в своей отчётности. Скрыть факт массированной скупки удалось с помощью банков, которые покупали акции как бы на себя, но на самом деле — в интересах Porsche. В итоге, знаменитому производителю дорогих машин удалось втихую получить контроль над 74% акций Volkswagen. Ещё чуть больше 20% находятся в собственности немецкой земли Нижняя Саксония. И лишь менее 6% акций свободно обращаются на бирже.

Пока Porsche покупала акции, их цена, естественно, росла. Хедж-фонды, видя такое дело, в определённый момент решили, что цена неоправданно высока и начали «шортить» акции VW. Напомню, что операция короткой продажи или шорта заключается в том, что игрок берёт у кого-либо в долг (это важно) акции компании и продаёт их на рынке. Через какое-то время он выкупает их на рынке и отдаёт кредитору. Очень простая и понятная операция — если за это время акции подешевели, то игрок получает прибыль.

В нашем случае, напомню, акций VW в свободном обращении почти не было. Но хедж-фонды об этом не знали и спокойно брали в долг акции у того, кто их даст. Этим «кем-то» через цепочку посредников часто оказывалась сама Porsche. При этом рынок фактически контролировался той же Porsche, т.е. компания могла «назначать» цену акций VW по своему усмотрению. В итоге, по некоторым данным, в шорт было продано 12,8% акций VW. Напомню, на свободном рынке было всего около 6%.

Porsche, естественно, играла против хедж-фондов и постоянно повышала цену акций VW. В какой-то момент фонды поняли, что рассчитывать на падение цены не приходится, и решили закрыть эту убыточную позицию.

Теперь особенно внимательно следим за руками. Чтобы закрыть шорт, хеджу надо купить (в первую очередь на бирже) нужное количество акций VW. Трейдер хеджа приходит на рынок, смотрит предложения и седеет. Нужного количества акций в продаже просто нет. Физически. Он начинает скупать всё, что есть, загоняя цену ещё выше. Трейдеры остальных фондов, которые держат короткие позиции по VW, понимают, что дело пахнет керосином и включаются в эту гонку. Стоимость акций, естественно, взлетает в небеса.

По мнению аналитика, которое приводит Forbes, справедливая цена акций Volkswagen — около 150 евро за штуку (а в текущих условиях, полагаю, и поменьше). Но на закрытии в пятницу акция VW стоила 210,85 евро. В понедельник началось покупательское безумие и к закрытию акция взлетела до 520 евро. Во вторник покупки продолжились, доведя курс акций Volkswagen до 1005 евро за штуку. В этот момент компания стоила 296 млрд евро ($370,8 млрд) и была самой дорогой компанией в мире, заметно опережая ставший вторым Exxon Mobil Corp., который стоил «всего» $343 млрд.

Естественно, основной объём продаж акций по безумным ценам обеспечивала Porsche, зарабатывая на этом миллиарды. Но самое смешное, что эти проданные Porsche хедж-фондам акции тут же… возвращались самой Porsche, ведь хеджи ранее брали их в долг у неё, а теперь были вынуждены отдавать.

Тяжела ноша

К сожелению, в Porsche слегка не рассчитали свои силы — кредиты, взятые на покупку акций VW, отдавать нечем, а перекредитоваться в нынешних условиях почти невозможно, по крайней мере, по разумным ставкам.

Но выход есть. «Неожиданно» выяснилось, что необходимые для погашения долгов миллиарды долларов есть у самого Volkswagen, который теперь в существенной степени подчиняется компании Porsche Automobil Holding (материнской компании Porsche). Остаётся только придумать, как эти деньги у VW забрать.

Пожалуй, стоит прерваться ненадолго и напомнить, что эта история — не «просто бизнес». Это семейная драма. Дело в том, что Porsche и Volkswagen фактически контролируются двумя ветвями одной семьи Фердинанда Порше. Porsche контролирует Вольфганг Порше (Wolfgang Porsche). Он же возглавляет наблюдательный совет компании. Аналогичный пост в концерне Volkswagen занимает Фердинанд Пиех (Ferdinand Piech), выходец из второй ветви клана. Забавно, кстати, что если имя второго приставить к фамилии первого, то получится имя основателя этого бизнеса — легендарного Фердинанда Порше (Ferdinand Porsche). Похоже, нечто похожее на эту операцию скоро произойдёт с самими компаниями.

Семьи при всём своём родстве относятся друг к другу не очень хорошо. Войны между ними нет, но подчиняться родственникам в рамках семейного бизнеса никто не хочет. Кроме того, стоит учитывать и интересы менеджмента: тот же «поршевец» Венделин Видекинг, который стал председателем правления холдинга, вполне самостоятельный и очень важный игрок в этой истории — на нём во многом держится люксовый концерн. Потерять свою позицию Видекингу, очевидно, не хотелось бы.

В мае 2009 года на встрече представителей семей было принято предварительное решение о создании единой автомобильной компании, в которую бизнес Porsche войдёт на правах более-менее самостоятельной торговой марки, наравне с девятью другими марками Volkswagen (Volkswagen, Audi, Bentley, Bugatti, Lamborghini, SEAT, Skoda, Scania и Volkswagen Commercial Vehicles). При этом автогигант выплатит нынешним владельцам Porsche порядка $10-11 млрд, около $9 млрд из которых пойдёт на погашение долгов.

Я не понимаю, почему пресса считает эту возможную сделку поражением Porsche. Холдинг продолжает контролировать акции VW, просто производство спортивных и люксовых автомобилей будет оперативно подчинено менеджменту VW, который в свою очередь стратегически подчиняется акционерам, т.е. в конечном итоге тому же Porsche Automobil Holding. Вероятно, семье Порше придётся поделиться властью в новой большой компании с семьёй Пиех, но контроль наверняка останется за ними. Если смотреть только на факты, то получается, что семья Порше смогла купить VW частично фактически на деньги самого VW. Конечно, их власть будет сильно ограничена — права миноритарных акционеров (тем более, довольно крупных) на Западе защищены намного лучше, чем в России, где собственник 51% акций компании — царь и бог. Но мне кажется, что проведённая поршевцами игра стоит того: вместо полного контроля в маленькой и гордой компании они получили ограниченный, но всё же контроль в гигантском автопроизводителе.

Кстати, по итогам первого квартала Volkswagen, похоже, стал крупнейшим в мире производителем автомобилей: за счёт резкого падения продаж у Toyota и GM он вырвался на первое место. Понятно, что это явление временное, но в планах концерна ясно прописана цель — выход на устойчивое первое место в мире по продажам автомобилей к 2018-му году.

Семь раз отмерь — один раз отрежь

История вокруг Porsche и Volkswagen заканчивается неожиданным образом. Хотя эти события крайне далеки от россиян вообще и частных инвесторов в частности, из них можно извлечь очень полезные и важные уроки для своей инвестиционной деятельности.

Компания Porsche совершила одну из самых неприятных, но традиционных ошибок инвесторов: приняла на себя намного больший риск, чем могла себе позволить. Давайте вспомним историю, которая привела к краху совсем недавно прекрасной компании, и выясним, что не надо делать, если мы не хотим повторить крах Porsche.

Семья

Porsche и Volkswagen — дети одной семьи. Обе компании контролируются потомками Фердинанда Порше — семьями Порше и Пиех (немецкое написание и произношение обеих фамилий довольно сложное и неоднозначное, я использую вариант, которого придерживается издание Deutsche Welle в публикациях на русском языке). Слияние семейного бизнеса — давняя идея и мечта ветвей многочисленных потомков знаменитого немецкого инженера и менеджера. Но реализовать эту мечту мешали слишком разные интересы владельцев.

Делить власть «поровну» в объединённой компании никто не хотел. Volkswagen — огромный концерн, намного больше Porsche, и отдавать существенную долю в нём в обмен на относительно небольшой бизнес Porsche семья Пиех не хотела. Зато Porsche работает с намного более высокой прибыльностью и намного меньше зависит от государства и профсоюзов. Поэтому семья Порше (и топ-менеджеры компании) не желали переходить в подчинение гиганту.

Патовая ситуация начала разрешаться два года назад. Porsche, получавший большую прибыль и пользовавшийся благосклонностью банков, начал скупать акции Volkswagen на свои и заёмные деньги. Кредиты, как мы знаем, в то время были крайне дешёвыми и доступными, поэтому их обслуживание обходилось Porsche не слишком дорого.

В конечном итоге, маленькая компания Porsche скупила контрольный пакет гиганта Volkswagen и получила право на выкуп ещё 24-25% его акций. В ходе этой скупки Volkswagen на короткое время стал самой дорогой компанией мира, а хедж-фонды, игравшие на понижение его акций, потеряли огромные деньги. «Бумажная» прибыль Porsche от этих операций составляла миллиарды евро, но реализоваться она могла только при одном условии: банки должны были постоянно продлевать кредитование до того момента, когда компания доберётся до счетов Volkswagen, где лежат свободные несколько миллиардов евро. Тогда Porsche мог бы рассчитаться с основными долгами за счёт денег поглощённого гиганта, а остальное отдать постепенно, за несколько лет, из текущей прибыли.

Крах

По предварительным прикидкам, Porsche задолжал банкам порядка 9-10 млрд евро. Однако, как выяснилось несколько дней назад, на самом деле долг вырос до 14 млрд евро. И всё бы ничего, но банки отказались продлевать кредиты, а существенную часть этих денег надо было выплачивать быстро. Буквально в начале августа концерн Porsche должен был бы стать банкротом.

Люди из Porsche пытались найти выход: они вели переговоры с катарскими инвесторами о продаже большого пакета акций компании, что позволило бы погасить большую часть долгов. Но спасти ситуацию не удалось. В конце прошлой недели стало известно, что топ-менеджеры Porsche, придумавшие всю эту схему, ушли в отставку, а компания скоро будет поглощена Volkswagen’ом.

Конец Porsche печален: из независимой, очень гордой и прибыльной компании, производящей супер-продукцию, она станет лишь одной из десяти торговых марок концерна Volkswagen. А если учесть, что «народный автомобиль» владеет ещё и такими престижными марками, как Lamborghini, Bentley и Bugatti, то будущее Porsche представляется не очень светлым.

Выводы

Итак, если посмотреть на историю со стороны, то мы видим классический вариант переоценки инвестором собственных возможностей на фоне излишне оптимистичных ожиданий по отношению к окружающей среде. Проще говоря, менеджеры Porsche рассчитывали на то, что кредит будет дёшев ещё долго, а сами они настолько гениальны, что могут провернуть поглощение намного большей по размеру и намного более устойчивой компании.

Урок, который можно извлечь из этой печальной истории, заключается в следующем:

1) Никогда нельзя рассчитывать на то, что хорошие внешние условия сохранятся достаточно долго. Всё может обрушиться в любой момент и на этот случай надо иметь «план Б» — тщательно проработанный и подготовленный план выхода из сделки с наименьшими потерями. А лучше ещё и «план В» на случай очень больших внешних проблем.

2) Не надо путать растущий тренд с собственной гениальностью. Если вам повезло раз-другой, когда вы удачно попали «в волну» роста, то это не говорит о том, что и дальше вы будете столь же удачливы и прозорливы. Благодарите судьбу за лишнюю прибыль и готовьтесь, что всё изменится.

3) Не берите кредит. А если всё-таки не можете удержаться, то берите столько, сколько точно можете отдать в момент окончания его действия, не рассчитывая на пролонгацию. И старайтесь брать кредит (если уж очень надо) на максимально возможный срок. Это увеличит суммарные выплаты, но уменьшит текущие риски. Но лучше — не берите.