Недавно появилась информация о возможном сокращении капитальных затрат Газпрома в 2013-2015 годах. Без учета расходов Газпром нефти, Газпром энергохолдинга и долгосрочных финансовых вложений планировалось снизить капзатраты в 2013 году вдвое — до 791 млрд руб. В 2014-2015-м они не должны были превысить 2 029 млрд руб.

И вот 20 декабря Совет Директоров госмонополии утвердил инвестиционную программу на 2013 год, которая оказалась урезанной даже существенней, чем было заявлено ранее: общий объем капвложений в ней равен 659 млрд руб. С учетом прогнозов Газпром нефти и Газпром энергохолдинга по капитальным затратам эта цифра увеличится на 30-40%.

Новость может оказать лишь краткосрочную поддержку акциям газовой компании. Я не думаю, что радость инвесторов будет продолжительной, так как Газпром систематически увеличивает капвложения в течение года. Например, в 2011 и 2012 годах цель по CAPEX составляла 700-900 млрд руб., однако по факту оказывалась существенно выше.

Причем, как правило, Газпром сообщает о расширении инвестиционной программы лишь в 3-м квартале. В 2010 году ее увеличение составило 103 млрд руб., в 2011 году — 457 млрд руб., а в уходящем — 198 млрд руб. Ситуация усугубляется тем, что отчетность компания публикует со значительной задержкой. Финансовые показатели Газпрома по МСФО и анализ менеджмента, исходя из которых можно судить о размере капитальных затрат, запаздывает на один квартал. Например, отчетность за июль-сентябрь 2012 года будет опубликована лишь в феврале следующего года.

Любые новости об увеличении инвестпрограммы Газпрома обычно приводят к негативной динамике акций, так как инвесторам не по душе рост инвестиций проекты по добыче и транспортировке газа в условиях, когда потребление в Европе падает, а доля внутреннего рынка сокращается из-за экспансии независимых игроков.

При этом Северный поток в 2012 году был загружен менее чем наполовину. Таким образом, необоснованный рост затрат в глазах инвесторов означает сокращение денежных средств, доступных для выплаты дивидендов. Исходя из всего вышесказанного, можно проигнорировать заявленные в конце этого года ориентиры по CAPEX, потому что практически наверняка к концу следующего года Газпром пересмотрит их в сторону увеличения на 20-30%.

Об этом свидетельствует амбициозный (или расточительный?) портфель инвестиционных проектов Газпрома, в котором значатся и строительство Южного потока как очередного прямого маршрута транспортировки российского газа в Европу, и строительство газопровода Якутия—Хабаровск—Владивосток, куда будет поступать сырье с Чаяндинского месторождения. Окончательное инвестиционное решение по обоим проектам было принято, а работа над сооружением Южного потока начата в декабре. Стоимость реализации первого проекта до 2015 года оценивается в $20-25 млрд, второй обойдется примерно в такую же сумму до 2017 года.

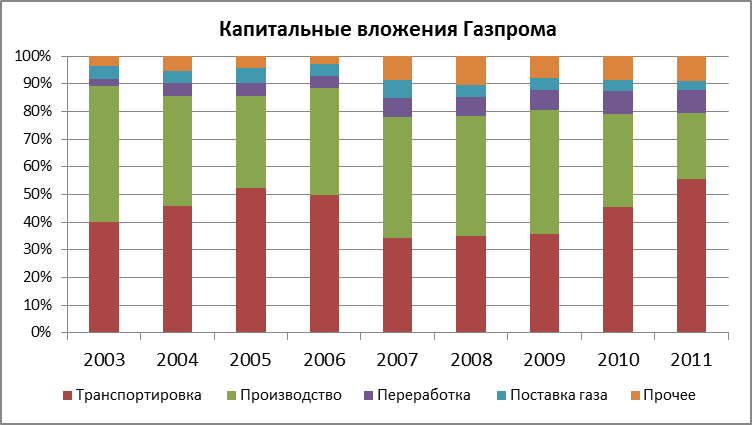

Доля расходов на транспортные проекты в структуре инвестиций Газпрома растет последние пять лет. По прогнозам, объем вложений госкорпорации в 2013 году достигнет примерно 1300 млрд руб., а более половины из них будут направлены на транспортировку.

При подготовке обзора использована информация: