регистрирует самый низкий приток иностранного капитала в ценные бумаги США с 1993 года и самый низкий приток иностранного капитала с отмены золотого стандарта (1972) относительно емкости долларов активов (по моим расчетам). Долларовое доминирование схлопывается? Примерно такое же эпохальное, историческое событие, как становление китайского фондового рынка — самым ликвидным рынком планеты.

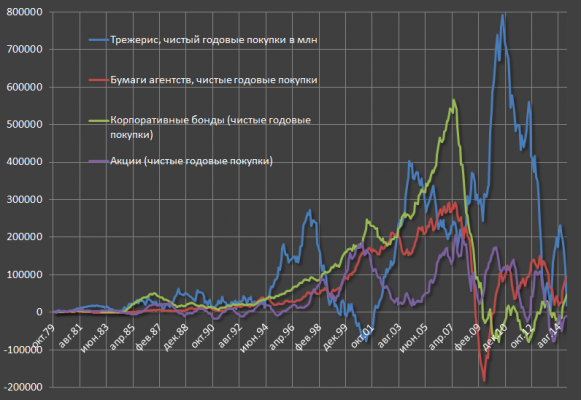

За последние 12 месяцев в США пришло 151.8 млрд долларов иностранных инвестиций в ценные бумаги американских резидентов, из которых в трежерис (18.2 млрд) + в корпоративные облигации (47.3) + в акции американских резидентов (отток на 8 млрд) + в облигации гос. агентств (ипотечные бумаги) – приток на 94.4 млрд.

Это очень мало. В лучшие времена (2006-2007) в США закачивалось по 1.2-1.3 трлн иностранных инвестиций.

Это очень мало. В лучшие времена (2006-2007) в США закачивалось по 1.2-1.3 трлн иностранных инвестиций.

Кстати, на графике виден старт глобализации финансового капитала и усиление трансграничных финансовых связей после распада СССР. Привлекать внешнее финансирование на серьезном уровне США начали только после 1993 года.

Активный приток шел вплоть до азиатского кризиса 1997 года, далее некоторое торможение и утроение притока к 2007. Кризис 2008-2009 ограничил способности США привлекать внешние инвестиции почти в 10 раз в виду объективных и понятных причин.

В 2010-2011 восстановить приток удалось во многом благодаря европейскому долговому кризису. Не потому, что европейцы сразу все побежали в долларовые активы (у них финансовых ресурсов не так и много), отнюдь. Долговой кризис в Европе сделал евроактивы не привлекательными, а доллар, по сути, безальтернативным. Тогда, преимущественно китайские деньги направлялись в США.

Избыточные финансовые ресурсы генерируются либо в условиях экономического роста, когда чистое приращение национальных сбережений выше, чем национальные инвестиции, что позволяет высвобождать денежный поток для инвестиций в долларовые активы, либо в условиях формирования золотовалютных резервов (в частности из-за положительного счета текущих операций при отсутствии утечек капитала).

Но даже этого недостаточно. Для инвестиций в долларовые активы необходимо либо осознание прибыльности данной схемы, либо в условиях принуждения, страха.

О прибыльности смешно говорить (учитывая нулевые ставки по долговым и денежным рынкам, с историческими хаями по фондовым рынкам). Остается страх или принуждение. Концентрация страха далека от оптимальной. Даже больше можно сказать – страха на рынке почти нет.

Но и с принуждением проблемы, когда основные страны-инвесторы в США, такие как Япония, Китай, члены ОПЕК, Россия, Бразилия, ведущие страны ЕС испытывают серьезные проблемы с аккумуляцией финансовых ресурсов либо из-за внутреннего кризиса, либо из-за схлопывания счета текущих операций (что ограничивает возможности привлечения денег в США). Основные инвесторы в трежерис.

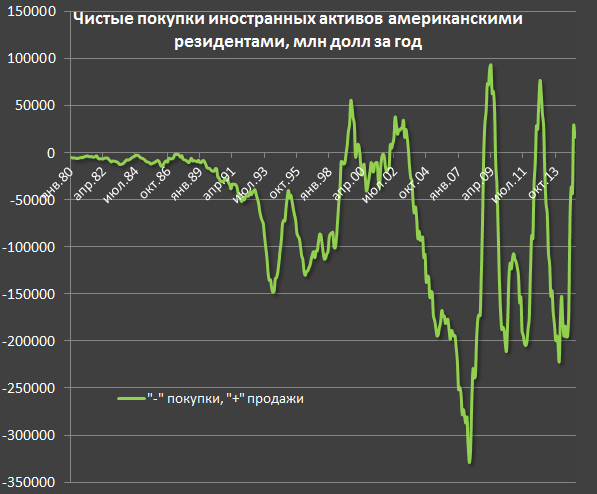

Но и США возвращает свои иностранные инвестиции домой. Кривая на графике, выходящая в плюс означает, что за год американские резиденты продали больше иностранных активов, чем купили. Последний раз такая тенденция была в 2008-2009 и при банковском кризисе в Европе (2011).

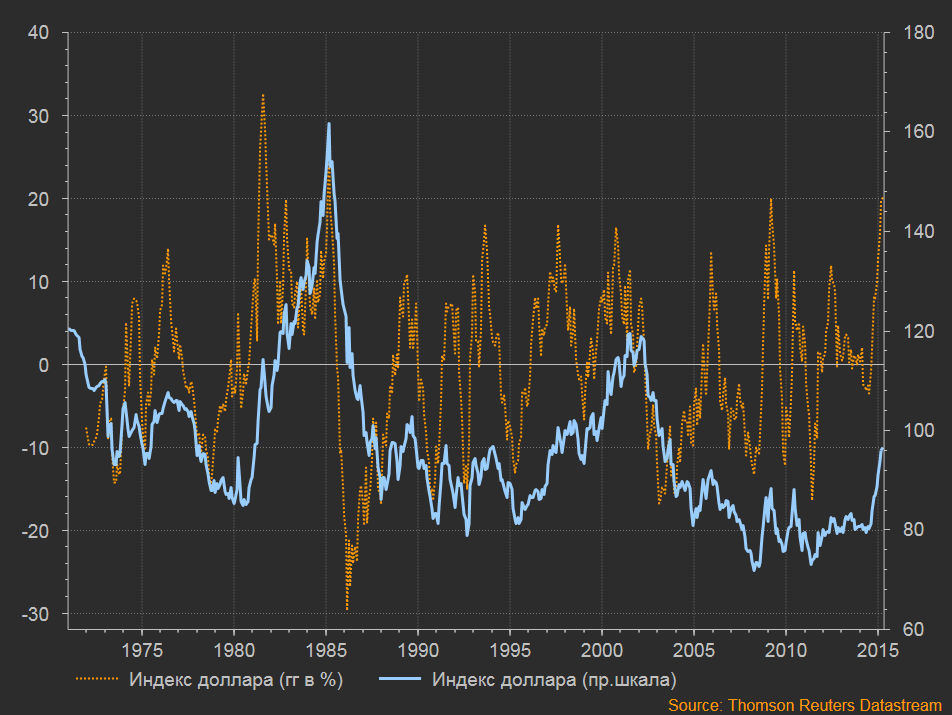

Во всем этом странно то, что за этот период индекс доллара показал самый сильный рост с 1985 года. Доллар вырос ко всем ключевым валютам за год.

Но рост доллара никак не соотносится с реальными (фактическими) потоками капитала в долларовую зону, что как бы намекает на искусственную природу ценообразования на валютных и финансовых рынках.

Даже в акции американских компаний, который демонстрируют самый сильный рост за 15 лет нет никакого притока иностранных инвестиций, вообще никакого. Даже отток последние 2 года, что видно на следующем графике.

Радикальное снижение инвестиций в трежерис обусловлено снижением дефицита бюджета США с 1.2-1.4 трлн до 450-500 млрд при QE3 от ФРС, которое полностью перекрывало дефицит бюджета и давало сверху.

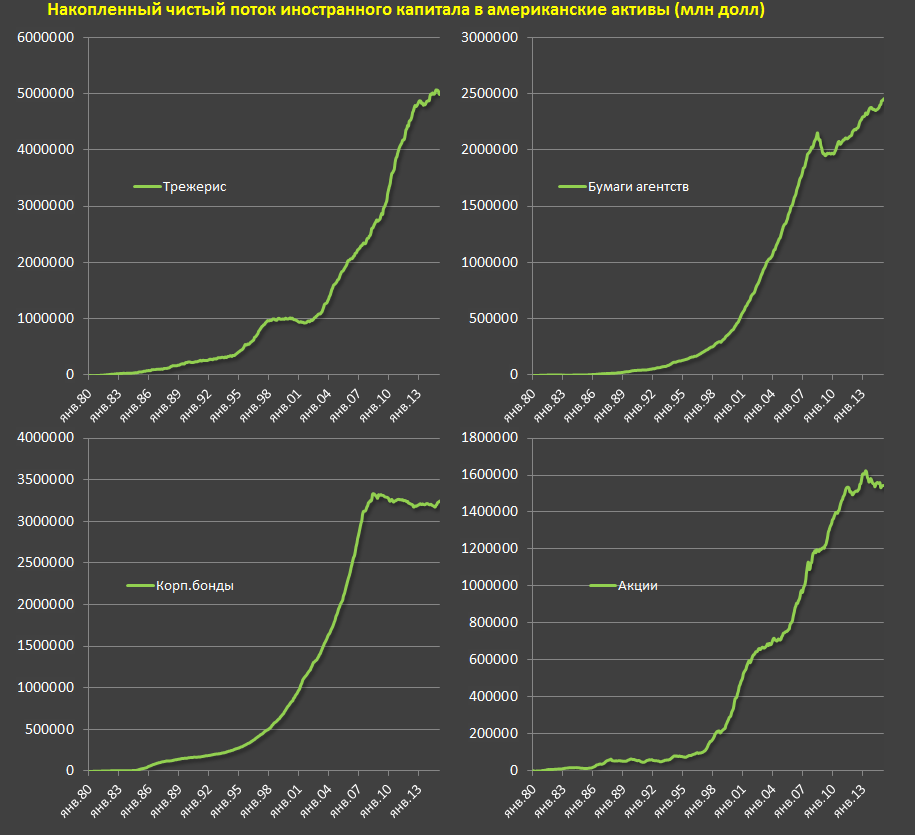

Далее динамика накопленных иностранных инвестиций в долларовые инструменты американских резидентов.

Ну что, долларовое доминирование пошатнулось? США уже не столь превлекательны, как раньше? Стоит опасаться классического залпа и диверсий от США, которые происходят всякий раз, как только у них начинаются проблемы с притоком капитала.

Автор: