США являются крупнейшим добытчиком сланцевой нефти в мире. В лучшие времена (март 2015) США добывали свыше 5.5 млн баррелей в день сланцевой нефти. Сланцевый бум в США произошел с начала 2010 по первый квартал 2015, где совокупный прирост добычи составил 290% (почти 4 кратное увеличение) — с 1.4 млн баррелей в день до 5.5 млн.

На 1 мая 2016 объем добычи составляет в среднем около 4.83 млн барр – это почти 13% падения добычи от пиковых показателей. Причем падение добычи сланцевой нефти ускорилось с 2016 года, тогда как под конец 2015 удавалось удерживать свыше 5.2 млн барр добычи.

По всей видимости, болевой порог для сланцевиков США и предел оптимизации издержек в нынешней технологической и финансовой конфигурации составляет около 45 баксов за баррель. После того, как среднемесячная цена пробила этот уровень добыча повалилась вниз.

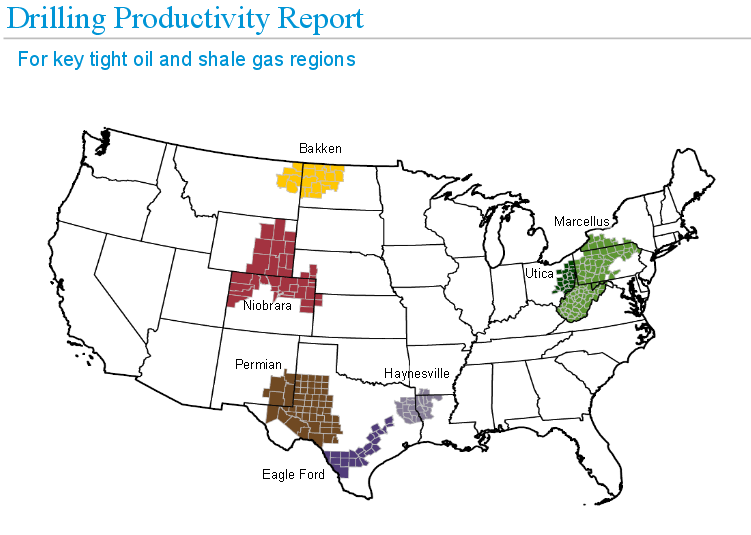

На графике представлены все основные регионы в США, где добывается сланцевая нефть. Как видно, наиболее внушительные запасы и наиболее развитая нефтедобывающая инфраструктура представлена в Техасе (Permian region и Eagle Ford region) и Северной Дакоте (Bakken region). На эти три региона и два штата приходится 90% всей добычи сланцевой нефти.

Сокращение добычи неравномерно. Так например, в Permian region (главная сланцевая платформа США) добыча даже выросла на 8% от марта прошлого года и находится на рекордных уровнях, а вот в Eagle Ford region почти на треть сократилась, в Bakken region падение на 15% за год с небольшим.

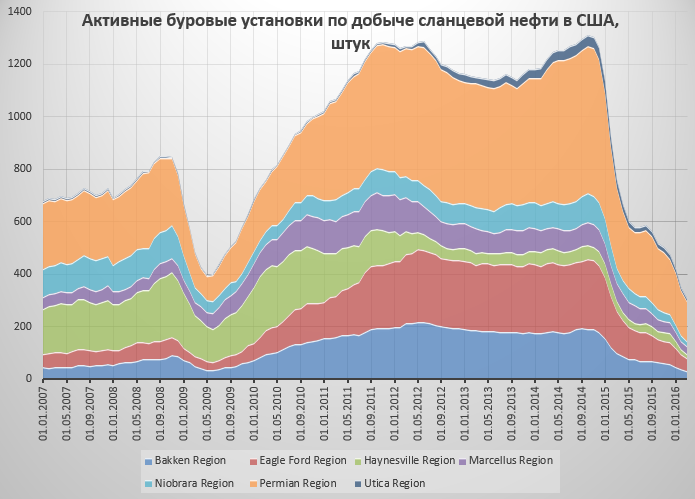

Фактические количество буровые установок сократилось более, чем в 4 раза от максимума середины 2014 и составляет чуть больше 300 штук. Стоит отметить, что данные от Минэнерго США несколько расходятся от данных Baker Hughes, которые вы часто видите в новостях, т.к. методология немного отличается по идентификации активных и неактивных добывающих установок.

Но тенденции схожи. Однако, продуктивность добычи возросла кратно, т.к. закрывались в основном скважины и установки, которые имели наименьший дебет и рентабельность, оставляя и оптимизируя лучшие. В долгосрочной перспективе это значительно повышает устойчивость добычи, т.к. происходит адаптация к низким ценам на нефть.

Если 2-3 года назад цены в 85 долларов были катастрофой для сланцевиков в виду того, что у многих точка безубыточности была под 90 баксов, то сейчас около 55. В основном отрасль работает строго в убыток, если брать агрегированные показатели.

Нефть подошла к ключевым уровням. Что дальше?

45 баксов среднеквартальной цены будет достаточно, чтобы удерживать добычу хотя бы выше 4.5 млн баррелей, но ни о каких масштабных инвестициях речи не идет.

Есть некоторые скважины и сектора в нефтяных полях, которые успешно работают и при 30 баксах, но их немного. Отрасль требует постоянных инвестиций в бурение новых скважин и затраты на это кратно выше, чем для традиционного бурения, срок жизни скважины и буровой инфраструктуры также в разы меньше (2-4 года против 10-14 лет у традиционной).

Относительно комфортный уровень цен в нынешних реалиях для сланцевой отрасли в США – это около 65 баксов за баррель, чего хватит для формирования инвестиционного потока из собственных средств.

Я пока не затрагивал финансовые показатели сланцевой добычи и ситуацию с долгами, но говорить о катастрофе пока не приходится. Адаптация и регенерация у них значительно выше, чем я себе мог представить. Да, все в убытках и долгах, но отрасль динамично реструктуризируется.

Учитывая то, как упали цены на нефть от 2014 года и как сократились добывающие установки, 13% снижение добычи от пика и меньше 10% снижения от конца 2014 – это «устойчивость выше среднего».

Автор : Павел Рябов