На ММВБ планируется первое в истории российского рынка размещение акций компании ЖКХ: ГК Мультисистема, основной деятельностью которой является установка и обслуживание счетчиков воды, а также капитальный ремонт и строительство, заявила о намерении провести IPO уже этой осенью.

На ММВБ планируется первое в истории российского рынка размещение акций компании ЖКХ: ГК Мультисистема, основной деятельностью которой является установка и обслуживание счетчиков воды, а также капитальный ремонт и строительство, заявила о намерении провести IPO уже этой осенью.

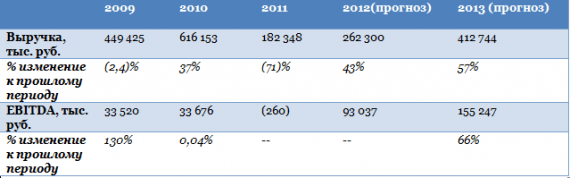

Согласно инвестиционному меморандуму компании рынок счетчиков воды в России стремительно развивается, темпы роста рынка водосчетчиков в России в ближайшие 5 лет будут составлять порядка 5% в год, а темпы роста в 2012-2013 году составят до 10%. Основной причиной тому выступает рост тарифов ЖКХ и, соответственно, желание граждан сэкономить путем контроля за потребляемым количеством воды. Компания рассчитывает увеличить выручку к 2016 году в 3,7 раза, с текущих 182 млрд руб. (по данным на конец 2011 года) до 690 млрд руб., а показатель EBITDA с отрицательного значения -260 тыс. руб. в 2011 году до 214 млн руб. в 2016.

Нужно отметить, что 2011 год был в целом неудачным для компании в связи с отсутствием продаж в строительном сегменте, а также массовым отказом горожан оплачивать техническое обслуживание счетчиков. В 2009 и 2010 года EBITDA была практически неизменной — чуть более 33,5 млн руб., поэтому компания рассчитывает выйти в плюс по EBITDA уже в этом году. При этом прогнозы, заложенные в оценку компании, предполагают значительный (от 11 до 67%) рост EBITDA в период до 2016, затем снижение в 2016 и 2017 году по причине роста управленческих расходов и амортизации, с восстановлением и стабилизацией роста на уровне 2% в последующие годы. Маржа по EBITDA будет колебаться в рамках 30-37%. В связи с этим оценивает себя компания достаточно высоко, рассчитывая при размещении 35% уставного капитала на бирже по цене в диапазоне 11,4 — 14,3 руб. за акцию привлечь от 400 до 500 млн руб.

По оценкам компании, спрос на счетчики составляет порядка 8 млн счетчиков в год, в то время как российские производители могут сейчас произвести только 5 млн., остальной спрос покрывается за счет иностранных счетчиков, чаще всего низкокачественных китайских, которые быстро приходят в негодность и требуют замены. До 1 июля 2012 года россияне обязаны были установить счетчики на воду в своих квартирах согласно ФЗ № 261-ФЗ об энергосбережении, однако не все еще это сделали. При этом норматив по воде для тех, кто счетчик не установил, будет постоянно повышаться, что будет подталкивать граждан к установке водомеров. Все это будет в перспективе способствовать росту рынка водосчетчиков.

В России зарегистрировано около 500 производителей счетчиков, среди них Мультисистема занимает 3 место, однако сильно уступает лидеру — татарстанскому ООО ПКФ Бекар, который занимает 50% рынка. На рынке обслуживания счетчиков Мультисистема только пятая, однако компания считает, что занимает коло 25% рынка в Москве. Выгодным отличием Мультисистемы является то, что она одновременно реализует производство, установку и проверку счетчиков. Также компания давно участвует в государственных тендерах на поставку и установку счетчиков и закрепила за собой хорошую репутацию, что поможет ей в дальнейшем наращивать свои продажи.

Согласно инвестиционному меморандуму, средства от IPO пойдут, прежде всего, на дальнейшее развитие производственных мощностей, так как компания считает, что не может эффективно покрыть потребности рынка на данный момент. Планируется, что к 2016 году доля услуг по проверке счетчиков воды и ТО счетчиков в выручке компании достигнет примерно 74%, они и будут обеспечивать основной прирост выручки. Также часть средств будет потрачена на укрепление строительного сегмента бизнеса и на создание нового сегмента — энергосервисных услуг, как для предприятий и социальных учреждений, так и для ЖКХ. По моему мнению, это действительно перспективное направление, так как об экономии электроэнергии нам говорят чаще, чем об экономии воды, скорее всего в будущем государство также озаботится этой проблемой, как ранее произошло с учетом воды.

Проведение IPO в текущих рыночных условиях — достаточно рискованный шаг, однако то, что компания не имеет аналогов на российском рынке, может привлечь потенциальных инвесторов. Так, благодаря высокой оценке и необычности, недавно удачно разместилась на LSE сеть клиник Мать и Дитя. Но недостаток Мультисистемы в том, что компания молодая, фактически она была создана путем слияния в 2011 году, поэтому прогнозировать финансовые результаты затруднительно. К тому же из таблицы выше видно, что стабильности в прошлые годы не наблюдалось.

Среди рисков необходимо отметить и то, что компания работает на высококонкурентном рынке и не занимает на нем лидирующего положения, хотя по данным самой Мультисистемы, по темпам роста ей нет равных. Кроме того, бизнес в значительной степени зависит от властей: так, в 2011 году было принято решение не включать плату за обслуживание счетчиков в обязательные платежи, результатом чего стало резкое падение выручки компании.

Однако Мультисистема пытается диверсифицировать свой бизнес для ослабления этой зависимости путем расширения номенклатуры предоставляемых услуг (в частности, введения энергосервисных услуг), а рост выручки по сегментам обслуживания счетчиков в 2012-2013 году выглядит вполне оправданным, ведь обслуживание прописано в договоре.

Из совокупности данных факторов, по моему мнению, если компании и удастся провести IPO в ближайшее время, но оно пройдет не в полном объеме и, скорее всего, по нижней границе цен, так как рынок сейчас не настроен на большой риск. Акции компании будут интересны крупным инвесторам, настроенным на долговременные вложения и участие в управлении компанией. Возможно, найти такого инвестора на рынке — и есть цель Мультисистемы.